公認会計士 太田 達也

子会社間の合併における株主資本に係る会計・税務処理

- 合併に伴う株主資本の処理

合併に伴う合併法人における株主資本の処理については、会計処理と税務処理とを区別して対応し、両者の違いについては申告調整で対応することになります。本稿では、企業グループ内の合併のうちの共通の親会社を有する子会社間の合併に焦点を当て、具体的な処理を解説します。 - 子会社間の合併に係る会計処理

存続会社となる子会社における株主資本の増加に係る会計処理は、次のとおりです(「企業結合会計基準及び事業分離等会計基準に関する会計基準の適用指針」(以下、適用指針)247項(2))。

1. 合併対価として存続会社株式が交付される場合

次のように、原則的な会計処理と例外的な会計処理の2とおりがあります。

(1) 原則的な会計処理

存続会社となる子会社は、消滅会社となる子会社の合併期日の前日の適正な帳簿価額による株主資本の額を払込資本(資本金または資本剰余金)として会計処理します。増加すべき払込資本の内訳項目(資本金、資本準備金またはその他資本剰余金)は、会社法の規定に基づき決定します。それを受けて会社計算規則35条2項では、払込資本の内訳については増加する株主資本の範囲内で合併契約において定めるものとされ、資本金および資本準備金に計上しないで、全額をその他資本剰余金に計上する処理も認められます。

(2) 例外的な会計処理

存続会社となる子会社は、消滅会社となる子会社の合併期日の前日の資本金、資本準備金、その他資本剰余金、利益準備金およびその他利益剰余金の内訳科目を、そのまま引き継ぐことが認められます。消滅会社の適正な帳簿価額による株主資本の額がマイナスとなる場合も同様です。

また、吸収合併の手続とともに、株主資本の計数の変動手続(会社法447条から452条)が行われ、その効力が合併期日に生じる場合には、合併期日において、会社の意思決定機関で定められた結果に従い、株主資本の計数を変動させることができます。なお、株主資本の計数の変動に際しては、資本剰余金と利益剰余金の混同とならないように留意する必要があります。この点、消滅会社の資本金および資本準備金を存続会社に引き継がないで、存続会社においてその他資本剰余金を計上する場合(または消滅会社の利益準備金を存続会社に引き継がないで、存続会社においてその他利益剰余金に計上する場合)は、資本金の減少または準備金の減少に係る会社法上の手続に準拠する必要があると考えられます。

2. 完全支配関係があり無対価で行われる場合

100%子会社間で、無対価で行われる合併の場合は、存続会社となる子会社は消滅会社となる子会社の株主資本をそのまま引き継ぐ会計処理を行います。増加すべき株主資本の内訳項目については、会社法の規定に従います(適用指針203-2項(2))。それを受けて会社計算規則36条2項では、「吸収合併の直前の消滅会社の資本金および資本剰余金の合計額を存続会社のその他資本剰余金の変動額とし、吸収合併の直前の利益剰余金の額を存続会社のその他利益剰余金の変動額とすることができる。」と規定されています。無対価であり新株発行がないため、資本金、資本準備金および利益準備金を増加させない処理となります。

- 子会社間の合併に係る税務処理

税務上は、適格合併に該当するか非適格合併に該当するかによって、2とおりの処理になります。共通の親会社を有する子会社間の合併ですので、企業グループ内の適格合併に該当する場合が多いと考えられます。

適格合併の場合、存続会社となる子会社は、消滅会社となる子会社の合併の日の前日に終了する事業年度(最後事業年度)の利益積立金額をそのまま引き継ぎます。また、消滅会社となる子会社の最後事業年度の資本金等の額と同額の資本金等の額の増加を行います。したがって、先の「合併対価として存続会社株式が交付される場合」の原則的な会計処理を適用し、払込資本の増加の会計処理をした場合には、存続会社となる子会社の合併の日を含む事業年度の法人税申告書の別表5(1)において、「利益積立金額の計算に関する明細書」と「資本金等の額の計算に関する明細書」の間で振替調整を入れることになると考えられます。

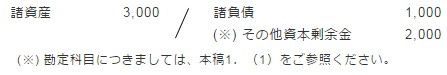

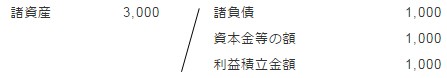

以下、共通の親会社を有する子会社間の合併で、消滅会社(甲社)の合併直前の貸借対照表が以下のとおりであるとした場合の会計処理、税務処理および申告調整を示します。合併対価として存続会社株式が交付される場合の原則的な会計処理を適用したものとし、抱合せ株式はなかったものとします。

なお、甲社の会計上の利益剰余金と税務上の利益積立金額は一致しているものとし、別表5(1)には特に調整項目はなかったものとします。

甲社貸借対照表 (単位:万円)

1. 会計処理

2. 税務処理

3. 申告調整

以下のように、「利益積立金額の計算に関する明細書」と「資本金等の額の計算に関する明細書」との間でプラス・マイナス1,000の振替調整を入れることによって、税務上は利益積立金額と資本金等の額がそれぞれ1,000ずつ増加することが表されます。

なお、この調整は、会計と税務のルールの差異に起因するものであるため、解消しない差異(永久差異)であると考えられます。

別表5(1) 利益積立金額および資本金等の額の計算に関する明細書

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。