公認会計士 吉田 剛

連結財務諸表は、親子会社の個別財務諸表を合算した後、連結修正仕訳を反映して作成されます。そして、個別財務諸表の合算に際しては、連結子会社の個別財務諸表に適宜必要な修正等を施すことが必要なケースがあります。本稿では、この連結手続における連結子会社の個別財務諸表の修正等に焦点を当てて、実務上のポイントも絡めて解説します。

なお、文中意見に係る部分は筆者の私見であることをあらかじめ申し添えます。

Q1.

連結財務諸表の作成に際して、連結子会社から提出された個別財務諸表に修正等を行う必要があるケースとして、どのような例があるのでしょうか。

A1.

当初連結時の時価評価、決算期ズレの子会社における取引の調整、退職給付会計に係るオンバランス処理といった項目が主たる修正項目として挙げられます。

1. 会計制度上求められる連結子会社の個別財務諸表の修正項目

連結財務諸表は、親会社及び連結子会社の個別財務諸表を基礎として作成されます(企業会計基準第22号「 連結財務諸表に関する会計基準」(以下「連結会計基準」という。)第10項 )。ただし、一定の場合には子会社から提出された個別財務諸表に修正を加える必要があり、後述する「適正に表示されていない連結子会社の個別財務諸表の修正」以外に、連結手続として会計基準の定めから求められる修正項目には、以下のようなものがあります。

①支配獲得時(当初連結時)の子会社の資産・負債の時価評価(連結会計基準第20項)

②決算期が異なる子会社における連結会社間取引の整理( 連結会計基準(注4) ただし書)

③退職給付債務に係る未認識項目のオンバランス処理( 企業会計基準第26号「退職給付に関する会計基準」(以下「退職給付会計基準」という。)第15項 及び 第27項 )

このうち、②と③については、この後のQ2、Q3で詳しく解説します。

2. 適正に表示されていない連結子会社の個別財務諸表の修正

子会社の個別財務諸表は、会計基準に準拠して適正に作成されている必要があります。しかしながら、連結子会社の個別財務諸表が、減価償却の過不足、固定資産の減損損失又は投資有価証券の評価損の未計上、引当金の未計上、税効果会計の未適用、繰延ヘッジ損益やその他有価証券評価差額金の未計上などにより、当該子会社の財政状態・経営成績を適正に示していない場合には、連結手続上、これらを適正に修正する必要があります(連結会計基準(注2))。

なお、以下の観点などを考慮すると、本来的にはこれらの修正項目を連結手続としてではなく子会社自身の決算に織り込むことが望ましいのはいうまでもありません。

- 子会社自身が会社法及び関連規則の規定に従って正しい決算を行うべきとするコンプライアンス上の観点

- 子会社自身の経営管理・業績評価上の観点

- 子会社が適正な決算を実施し、親会社がモニタリングするという内部統制上の観点

Q2.

親子会社間の決算期が異なる場合で、子会社の正規の決算を用いて連結手続を行うときに求められる連結会社間取引の整理の具体的な内容について教えてください。

A2.

子会社の決算日と連結決算日の差異が3カ月を超えない場合、子会社の正規の決算を基礎として連結決算を行うことができますが、連結会社間取引に係る会計記録の重要な不一致について必要な整理を行う必要があります。

1. 決算期ズレの取扱い

近年、決算期の変更を行う事例が多く見られますが、その主たる理由として挙げられるのが「親子会社間の決算期の統一」です。ただし、ここでは研究報告※1などで示されているような「決算期の統一」の際の取扱いではなく、親会社と連結子会社で「決算期が相違するとき」の取扱いを確認し、実務的な視点で具体的な調整方法を見ていきたいと思います。

子会社の決算日が連結決算日と異なる場合、原則として、子会社は連結決算日にいわゆる「仮決算」を行うこととされています( 連結会計基準第16項 )。ただし、子会社の決算日と連結決算日の差異が3カ月を超えない場合には、子会社の正規の決算を基礎として連結決算を行うことができます。そして、その際には決算日の相違に起因する連結会社間取引に係る会計記録の重要な不一致について、必要な整理を行います(連結会計基準(注4))。

※1 会計制度委員会研究報告第14号「比較情報の取扱いに関する研究報告(中間報告)」ⅡQ5及びQ6参照

2. 具体的な取引の調整方法

(1)連結外部との取引の調整の可否

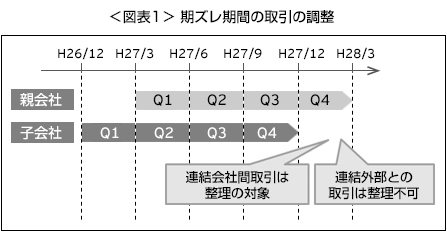

<図表1>におけるH28/1からH28/3の3カ月間の連結会社間取引については必要な整理が行われます。一方、子会社と連結外部との間で行われた重要な取引を調整するかどうかに関して、現行基準上当該調整は認められておらず、部分的な調整は想定されていません※2。これは平成9年6月の連結財務諸表原則及び同注解の改正により、重要な外部との取引に係る調整に関する定めが削除されていることも根拠の一つと考えられます。

※2 「連結財務諸表規則逐条詳解」平松朗・金子裕子・柳川俊成・大橋英樹 著 中央経済社 172頁

(2)配当に関する調整

<図表1>のように、親会社が3月決算、子会社が12月決算の場合、子会社が3月までに開催する定時株主総会で決議され、支払われた配当が、親会社の3月決算で収益計上されるケースも多くあります。このとき、連結財務諸表に取り込まれる子会社の12月決算では支払配当金がいまだ計上されていないため、以下の仕訳を子会社の個別財務諸表に反映した上で、受取配当金(親会社)と支払配当金(子会社)の相殺消去を行います。

| (借) | 支払配当金 | ××× | (貸) | 現金 | ××× | |

| (貸) | 預り税金 |

××× |

なお、子会社に非支配株主が存在する場合でも、当該株主に支払われた配当は連結会社間の取引に該当しないため、調整は行わないものと考えられます((1)参照)。

(3)売上・仕入取引に関する調整

決算日の差異期間の取引の調整で多く見られるのが、売上(仕入)取引のような経常取引や固定資産売買のような非経常取引と思われます。ここでは、前者の売上(仕入)取引について、どういった整理が行われるのかを確認します。

(2)と同じく、親会社が3月決算、子会社が12月決算であるとし、子会社から親会社への売上取引を前提とした場合の子会社での調整イメージは以下のとおりです。

| (借) | 売掛金(注1) | ××× | (貸) | 売上(注2) | ××× | |

| (借) | 売上(注3) | ××× | (貸) | 利益剰余金(期首)(注4) | ××× |

(注1)残高を調整するために、例えば、3月分の売上のみが3月末時点で未決済の場合には、3月分の売上に対応する売掛金のみを「売掛金」で調整し、その他を「現金」等で調整することが考えられます。

(注2)期ズレ期間(例えば、当期の1~3月)の売上高を調整します。

(注3)前期仕訳の振戻しを行います。なお、当期の売上高を調整した相手勘定は利益剰余金(期首)を調整します。

(注4)税効果会計は省略しています。

なお、調整が行われる子会社が商品等を仕入れる側であった場合、未実現利益の調整が漏れているケースがしばしば見られます。このときは、仕入取引の調整に加えて、未実現利益の調整が漏れないように留意する必要があります。

Q3.

連結財務諸表のみ適用される退職給付債務の未認識項目のオンバランス処理ですが、連結手続上、どのように反映するのでしょうか。また、会計基準上では必ずしも明示されていない税効果会計上の取扱いについても教えてください。

A3.

退職給付債務の未認識項目のオンバランス処理は、各子会社での反映、連結手続上の個別財務諸表の修正、連結修正仕訳での反映といった方法の中から、適当と考えられる方法を選択することが考えられます。

1. 未認識項目のオンバランスの手法

退職給付会計基準の適用により、平成26年3月期の期末から連結財務諸表に限り、未認識数理計算上の差異及び未認識過去勤務費用(合わせて「未認識項目」という。)を即時に認識する形に改められました( 退職給付会計基準第15項 及び 第27項 )。このオンバランス処理の具体的方法は会計基準上で特に明示されておらず、以下のような方法の中から、リソースやチェック体制なども考慮し、会社が適切な方法を選択することになります。

- 各連結子会社が連結パッケージ提出の際にオンバランス処理を反映する

- 未認識項目が反映されていない連結子会社の個別財務諸表に対して、親会社の連結手続上、個別財務諸表の修正に準じてオンバランス処理を反映する

- オンバランス処理を連結修正仕訳として連結財務諸表に反映する

2. 未認識項目のオンバランスと税効果会計

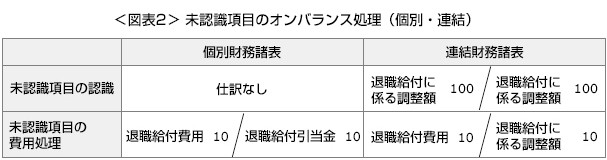

未認識項目に係る個別財務諸表と連結財務諸表の会計処理は<図表2>のとおりです。「連結財務諸表」欄に記載された仕訳は、連結財務諸表上の「あるべき」会計処理であり、連結手続上は、個別財務諸表における会計処理を振り戻して連結財務諸表上のあるべき会計処理を行うか、連結と個別の差分を会計処理するか、いずれかの方法が採られることになります。

また、実際には、<図表2>の仕訳に加えて、税効果会計を適用する必要があります。

税効果会計の適用に当たっては、 企業会計基準適用指針第26号「繰延税金資産の回収可能性に関する適用指針」第43項から第45項、第109項から第112項の取扱いに留意するのみならず、退職給付に係る調整(累計)額の特殊性にも配慮することが必要です。それは、貸方の退職給付に係る調整額(将来加算一時差異)には繰延税金負債を認識し、借方の退職給付に係る調整額(将来減算一時差異)には回収可能性を検討した上で繰延税金資産を認識するという単純な話ではありません。

退職給付に係る調整額は、<図表2>の右上の仕訳からも分かるとおり、相手勘定が退職給付に係る負債(個別財務諸表上の退職給付引当金)であり、例えば貸方の退職給付に係る調整額であっても、将来加算一時差異ではなく、将来減算一時差異の減額(個別財務諸表上の退職給付引当金の減額)として生じることもあるのです。このとき、個別財務諸表上、退職給付引当金(将来減算一時差異)に繰延税金資産が計上されていなかったケースでは、連結財務諸表上、貸方の退職給付に係る調整額が計上されても、税効果は認識されないと思われます。一方、回収可能性があるものとして、個別財務諸表上、繰延税金資産を計上していたケースでは、連結財務諸表上、対応する繰延税金資産が減額されることになると考えられます。

このように、未認識項目のオンバランス処理に係る税効果は、個別財務諸表との関係も十分に考慮した上で、適切な会計処理を行う必要があります。