公認会計士 太田 達也

総額表示か純額表示か

従来の日本基準では、ソフトウェア取引を除き、収益に関して売上と仕入を総額で表示するか純額で表示するかに関する一般的な定めはありませんでした。

「収益認識に関する会計基準」では、他の当事者が顧客への財またはサービスの提供に関与している場合には、企業は、企業の役割が自ら特定された財またはサービスを提供することなのか(企業が本人)、それとも、当該財またはサービスが他の当事者によって提供されるように手配することなのか(企業が代理人)を判断するとされています。

顧客との約束がその財またはサービスを企業が自ら提供する履行義務であると判断され、企業が本人に該当するときは、財またはサービスの提供と交換に企業が権利を得ると見込む対価の総額を収益として認識します。一方、顧客との約束が財またはサービスを他の当事者によって提供されるように手配する履行義務であると判断され、企業が代理人に該当するときは、手数料部分を純額で収益に計上するとされています(「収益認識に関する会計基準の適用指針」(以下、「適用指針」))39項、40項参照)。企業は、自らが本人であるのか代理人であるのかを、顧客に約束した特定された財またはサービスのそれぞれについて判断します(適用指針41項)。

判断の手順

企業の役割を上記のように判断するために、企業は次の①および②の手順に従って判断するとされています(適用指針42項)。

① 顧客に提供する財またはサービスを識別すること(例えば、顧客に提供する財またはサービスは、他の当事者が提供する財またはサービスに対する権利である可能性がある。)

② 財またはサービスのそれぞれが顧客に提供される前に、当該財またはサービスを企業が支配しているかどうかを判断すること

財またはサービスが顧客に移転される前に、当該財またはサービスを企業が支配しているかどうかを評価します。顧客に移転する前に企業が支配している場合には、企業は本人であるとされる。しかし、財の法的所有権が顧客に移転される前に、企業が当該財の法的所有権を瞬間的にしか獲得していない場合には、企業は必ずしも当該財を支配していないと考えられます。財に対する法的所有権が顧客に移転される前に、当該法的所有権を企業が一時的にのみ有している場合には、法的所有権を有したとしても、企業は必ずしも当該財を支配していることにはなりません(適用指針45項)。

企業が財またはサービスを顧客に提供する前に支配しているかどうかを判定するにあたっては、例えば、次の①から③の指標を考慮します(適用指針47項)。

① 企業が当該財またはサービスを提供するという約束の履行に対して主たる責任を有していること

② 当該財またはサービスが顧客に提供される前、あるいは当該財またはサービスに対する支配が顧客に移転した後(例えば、顧客が返品権を有している場合)において、企業が在庫リスクを有していること

③ 当該財またはサービスの価格の設定において企業が裁量権を有していること(ただし、代理人が価格の設定における裁量権を有している場合もある)

財またはサービスを手配する商社の取引や百貨店の消化仕入の取引(売上が計上されると同時に仕入を計上する取引)は、原則として、代理人としての取引であると判断されると考えられます。

法人税法上および消費税法上の取扱いとの関係

総額表示か純額表示かで課税所得が変わるものではありません。また、本人であっても代理人であっても、履行義務の充足のタイミングは変わらないと考えられるため、法人税法上の対応は特に行われませんでした。会計処理がそのまま認容されると考えられます。

一方、消費税法上は、消化仕入取引において、代理人取引と判断される場合であっても、基本的に課税売上げと課税仕入れをそれぞれ認識すると考えられます。次の設例をご参照ください。

設例:消化仕入れに係る会計・法人税および消費税の処理

<前提条件>

スーパー甲社は、乙社との間で消化仕入契約を締結し、取引を行っています。甲社は顧客に100,000円(仕入れ値90,000円)の商品を販売しました。甲社は、この消化仕入取引の自社の役割を自ら代理人と判断しています。消費税率を8%とし、会計処理、法人税および消費税の処理を示してください。

<解答>

1. 会計処理

(1) 会計処理

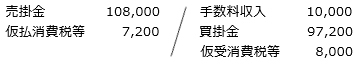

次のように、手数料部分を純額で収益に計上します。消費税の処理については、下記をご参照ください。

2. 法人税の処理

会計と同様です。手数料収入10,000が益金の額に算入されます。

3. 消費税の処理

次のように、たとえ会計上手数料部分のみを純額で収益計上したとしても、消費税法上は課税売上げに係る消費税額と課税仕入れに係る消費税額をそれぞれ認識することになると考えられます。

(1) 課税売上に係る消費税等

| 課税売上げの対価の額 | 100,000 |

| 課税売上げに係る消費税等 | 8,000 |

(2) 課税仕入れに係る消費税等

| 課税仕入れの対価の額 | 90,000 |

| 課税仕入れに係る消費税等 | 7,200 |

納税額は変わらないと考えられますが、課税売上割合に影響しますので、注意が必要です。

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。