公認会計士 太田 達也

適用初年度の会計処理

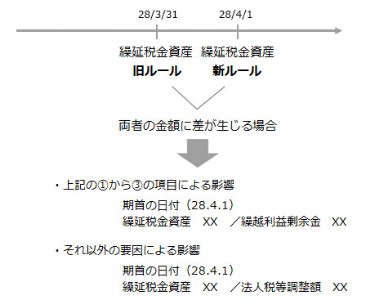

「繰延税金資産の回収可能性に関する適用指針」(以下、「適用指針」)が、早期適用した場合を除き、平成28年4月1日以後に開始する事業年度の期首から適用されます。本適用指針の適用初年度の期首において、次の項目を適用することにより、これまでの会計処理と異なることとなる場合には、「会計基準等の改正に伴う会計方針の変更」として取り扱い、その場合の期首における影響額を期首の利益剰余金に加減します。

① 分類2の企業において、スケジューリング不能な将来減算一時差異について回収可能であることを企業が合理的な根拠をもって説明する場合には回収可能性があるとする取扱い

② 分類3の企業において、おおむね5年を明らかに超える見積可能期間においてスケジューリングされた一時差異等に係る繰延税金資産が回収可能であることを企業が合理的な根拠をもって説明する場合には回収可能性があるとする取扱い

③ 分類4の要件に該当する企業であっても、将来において5年超にわたり一時差異等加減算前課税所得が安定的に生じることを企業が合理的な根拠をもって説明する場合には分類2に該当するものとする取扱い

従前の監査委員会報告第66号の定めの内容を実質的に変更していると考えられる上記3項目のみを会計方針の変更による影響額として取り扱うとしたものと考えられます。

この3項目により影響が生じる企業は、全体の一部になると思われます。それ以外の要因で適用初年度の期首の繰延税金資産と前年度末の繰延税金資産との間に差が生じた場合は損益に反映します。

(3月決算、かつ原則適用の場合)

開示の取扱い

先の3項目を適用することにより、これまでの会計処理と異なることとなる場合には、「会計基準等の改正に伴う会計方針の変更」として取り扱い、会計方針の変更に関する注記において、会計方針の変更の影響額として注記することになります。

一方、3項目のいずれについても影響がない企業においては、会計基準等の改正に伴う会計方針の変更として取り扱われませんので、会計方針の変更に関する注記を行う必要はありません。

申告調整の取扱い

適用初年度の期首における繰延税金資産が変動する場合は、法人税申告書の別表に申告調整を行う必要があります。

次のように、2つのケースに分けて、申告調整の方法を整理する必要があります。

1. 先の①から③の項目による影響が生じる場合

繰越利益剰余金を相手勘定として繰延税金資産を増加させることになりますが、その金額が500であったものと仮定します。

法人税申告書別表五(一)に次のように調整を入れることになります。会計上、期首の繰延税金資産および繰越利益剰余金が変動しますので、別表五(一)の期首金額の箇所に調整を入れることになります。

別表五(一) 利益積立金額および資本金等の額の計算に関する明細書

(注)会計上は、期首の繰越利益剰余金が500増加します。別表五(一)の繰越損益金は会計上の繰越利益剰余金と一致させるため、期首金額に500を加算します。一方、繰延税金資産の期首金額が500増加しますが、税務上はなかったものとして打ち消すため、期首金額から500を減算します。税務上の利益積立金額の期首残高は変動なしです。

2. 先の①から③の項目以外の要因による変動

法人税等調整額を相手勘定として繰延税金資産を増加させることになりますが、その金額が200であったものと仮定します。

法人税申告書別表四および五(一)に次のように調整を入れることになります。

なお、他の変動(期末における変動)は捨象しており、この影響額の部分についてのみ記載しています。

別表四 所得の金額の計算に関する明細書

(注)法人税等調整額が貸方に200計上されますが、税金費用の減額調整であり、当期純利益が200増加します。そのため、税務上の課税所得に影響がないように、減算調整します。

別表五(一) 利益積立金額および資本金等の額の計算に関する明細書

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。