品質管理本部 会計監理部

この平成23年12月第3四半期決算においては、平成23年12月2日に公布された改正法人税法や復興財源確保法により、税効果会計に影響を及ぼすことが考えられます。

また、これら税制改正は、公布日以後の決算に反映する必要があるため、平成23年12月2日以降を本決算とするケースや、同日以降の四半期決算・中間決算への影響にも留意する必要があります。

本稿では、これら税制改正が税効果会計に及ぼす影響について、Q&A方式で解説します。

なお、本稿の本文において、会計基準等の略称は以下を用いています。

| 正式名称 | 本文中の略称 |

| 「税効果会計に係る会計基準」 | 税効果会計基準 |

| 「税効果会計に係る会計基準注解」 | 税効果会計基準注解 |

| 企業会計基準第12号「四半期財務諸表に関する会計基準」 | 四半期会計基準 |

| 会計制度委員会報告第10号「個別財務諸表における税効果会計に関する実務指針」 | 個別税効果実務指針 |

| 監査委員会報告第66号「繰延税金資産の回収可能性の判断に関する監査上の取扱い」 | 66号 |

| 監査委員会報告第70号「その他有価証券の評価差額及び固定資産の減損損失に係る税効果会計の適用における監査上の取扱い」 | 70号 |

| 「連結財務諸表の用語、様式及び作成方法に関する規則」 | 連結財規 |

| 「財務諸表等の用語、様式及び作成方法に関する規則」 | 財規 |

| 「四半期連結財務諸表の用語、様式及び作成方法に関する規則」 | 四半期連結財規 |

| 「四半期財務諸表等の用語、様式及び作成方法に関する規則」 | 四半期財規 |

| 「中間連結財務諸表の用語、様式及び作成方法に関する規則」 | 中間連結財規 |

| 「中間財務諸表等の用語、様式及び作成方法に関する規則」 | 中間財規 |

| 「経済社会の構造の変化に対応した税制の構築を図るための所得税法等の一部を改正する法律」(平成23年法律第114号) | 平成23年法律第114号 |

| 「経済社会の構造の変化に対応した税制の構築を図るための所得税法等の一部を改正する法律」(平成23年法律第114号)により改正された「法人税法」 | 改正法人税法 |

| 「東日本大震災からの復興のための施策を実施するために必要が財源の確保に関する特別措置法」(平成23年法律第117号) | 復興財源確保法 |

Q1. 税率変更の場合の基本的な取扱い

法令の改正により、税率が変更された場合の税効果会計に与える影響を教えてください。

A1.

繰延税金資産又は繰延税金負債の金額は、回収又は支払が行われると見込まれる期の税率に基づいて計算されます(税効果会計基準 第二 二 2)。具体的には、税率の変更が含まれた改正税法が決算日までに公布され、将来の適用税率が確定している場合には、当該税率を用いることとされています(個別税効果実務指針18項)。今回の改正法人税法等(税率の変更に係る規定)により、平成24年4月1日以後開始する事業年度の法人税率が引き下げられたほか、法人税額の10%が税額となる復興特別法人税が創設されており(Q3参照)、これらは平成23年12月2日に公布されていることから、同日(平成23年12月2日)以後に迎える決算日における決算について、改正後の税率を用いることになります。なお、改正法人税法等は平成23年11月30日に国会で可決・成立していますが、決算への反映はあくまで「公布日」ベースであるため、留意が必要です。

税率の変更があった場合には、過年度に計上された繰延税金資産及び繰延税金負債を新たな税率により再計算することになります(税効果会計基準注解(注6))。より具体的に、税率の変更が行われた期において生じた繰延税金資産及び負債の修正差額は、原則として、(連結)損益計算書上、改正税法が公布された日を含む年度の法人税等調整額に加減して処理されます(税効果会計基準注解(注7)本文)。ただし、その他の包括利益累計額(連結)又は評価・換算差額等(個別)に計上されている評価差額(それぞれ土地再評価差額金を含みます。)に係る繰延税金資産及び負債の金額が税率変更により修正された場合には、当該修正差額を個別財務諸表上は評価・換算差額等に加減し、連結財務諸表上はその他の包括利益として処理することになります(税効果会計基準注解(注7)ただし書き)。

Q2. 税率変更の公布が決算日後となったケース

10月決算や11月決算の会社で、今回のように税率変更を含む改正税法が決算日後に公布された場合、修正後発事象として税効果の金額を修正するのでしょうか。

A2.

Q1の回答にあるとおり、税率変更については、当該変更が含まれた改正税法が決算日までに公布されている場合に、決算に反映することになります(個別税効果実務指針18項)。

決算日後に税率変更を含む改正税法が公布された場合には、税効果会計に関する注記において、その内容及びその影響を注記するものとされていますので(税効果会計基準 第四 4、連結財規15条の5第1項4号、財規8条の12第1項4号)、12月1日以前を決算日とする場合に、改正法人税法等の公布日である12月2日以降に監査報告書日を迎えるケースでは、原則として、当該注記を行うことになります。

また、四半期決算・中間決算においては、前述のような税効果会計に関する注記の規定はありませんが、重要な後発事象の注記(四半期連結財規13条、四半期財規8条、中間連結財規12条、中間財規5条の2)の要否を検討することになると考えられます。

図表 決算日の相違による税率変更の影響![]()

Q3. 復興特別法人税と税効果会計

復興財源確保法では、復興特別法人税として従来の法人税額に10%分が上乗せされる形となっていますが、税効果会計上の取扱いはどのようになるのでしょうか。

A3.

12月2日の改正法人税法の公布により、平成24年4月1日以後開始する事業年度の法人税率は、従来の30%から25.5%へと引き下げられました(改正法人税法66条、平成23年法律第114号附則1条3号イ、10条)。これに加えて、東日本大震災からの復興を図るための復興施策に必要な財源を確保するための特別措置の一つとして、復興特別法人税が創設されました。この復興特別法人税は、平成24年4月1日以後開始する事業年度から3年間の時限措置とされているものであり、基準法人税額(法人税の額から、所得税額控除、外国税額控除などに関する規定を適用しないで計算した法人税の額とし、附帯税の額を除く。)を課税標準とし、当該課税標準法人税額に100分の10(10%)の税率を乗じて計算されます(復興財源確保法48条、45条、40条10号、47条1項、2項本文、44条)。

この復興特別法人税は、法人税率それ自体が変更されたものでありませんが、法人税額を課税標準として定率で課せられる租税であるため、住民税(法人税割)と同様、実質的に利益に関連する金額を課税標準としているものであり、「法人税その他利益に関連する金額を課税標準とする税金」という「法人税等」の定義(税効果会計基準 第一)を充たしているものと考えられます。したがって、税効果会計の適用にあたっては、復興特別法人税部分も織り込んで、法定実効税率を計算する必要があります。

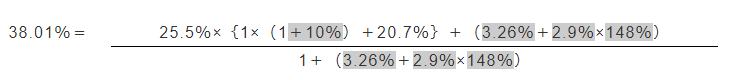

なお、この復興特別法人税は、住民税(法人税割)や事業税の課税標準には影響を及ぼさないため、法定実効税率の計算は以下のようになるものと考えられます。

例)法人税率25.5%、復興特別法人税10%(※1)(課税標準:法人税額)、住民税(法人税割)20.7%、事業税率(所得割)3.26%(※2)、地方法人特別税148%(※2)(課税標準:所得割額(基準税率:2.9%(※2)))(東京都、資本金1億円超のケース)

Q4. 回収等が行われると見込まれる期ごとの税効果の計算

会社は12月決算ですが、今回の改正法人税法等の公布によって、平成24年12月期の法定実効税率は40.69%、平成25年12月期から平成27年12月期までの法定実効税率は38.01%(税率引下げ及び復興特別法人税を反映)、平成28年12月期以降の法定実効税率は35.64%(税率引下げを反映)となりました。このように、将来適用される税率が異なる場合、税効果の計算はどのように行うのでしょうか。

A4.

繰延税金資産又は繰延税金負債の金額は、回収又は支払が行われると見込まれる期の税率に基づいて計算されることになります(税効果会計基準 第二 二 2)。このため、ご質問のように、将来の各期間で適用される税率が異なる場合には、将来減算一時差異等及び将来加算一時差異のスケジューリングに基づき、繰延税金資産及び繰延税金負債の額を算定することになります。具体的には、以下の税率を用いて計算することになります。

- 平成24年12月期に回収等が行われると見込まれる一時差異等 40.69%

- 平成25年12月期から平成27年12月期までの間に回収等が行われると見込まれる一時差異等 38.01%

- 平成28年12月期以降に回収等が行われると見込まれる一時差異等 35.64%

この取扱いについては、四半期決算・中間決算においても、原則として同様です。例えば、3月決算の会社を前提に、平成24年3月期の法定実効税率が40.69%、平成25年3月期から平成27年3月期までの法定実効税率が38.01%、平成28年3月期以降の法定実効税率が35.64%であるとすると、平成23年12月第3四半期決算においては、原則として、以下の税率を用いて計算されることになります。

Q5. スケジューリングと将来の適用税率との関係

会社は66号5の会社分類が①の会社であり、スケジューリング不能なものも含め、すべての将来減算一時差異についてスケジューリングせずに繰延税金資産を計上しています。この場合、改正法人税法等の公布に伴う税率変更によって、これら将来減算一時差異に関する繰延税金資産を算定する際に用いる税率はいずれを用いるのでしょうか。

また、繰延ヘッジ損失に関して、スケジューリングせずに66号5の会社分類により回収可能性があると判断している場合に用いるべき税率についても教えてください。

A5.

① 66号5の会社分類と適用される税率の関係

ご質問のように、66号5の会社分類が①のケースでは、スケジューリングを行わなくとも繰延税金資産が回収可能と判断され、スケジューリング不能な将来減算一時差異に対しても繰延税金資産を計上していることがあるかと思います。このとき、スケジューリングが可能な一時差異等については、Q4の回答に記載したとおり、スケジューリングに応じて適用される税率が異なることになります。一方、スケジューリング不能なものについては、回収が見込まれる期が厳密に見積もれないため、税率変更を前提とした場合でも、復興特別法人税を織り込んだ法定実効税率を用いることは適切ではなく、3月決算を前提とすると、平成28年3月期以降に適用される税率を用いることが適当と考えられます。

また、66号5(2)に定められる、いわゆる「長期性の一時差異」についても、適用する税率が論点となります。長期性の一時差異とは、スケジューリングの結果、その将来解消年度が長期となるような将来減算一時差異のことを指し、会社分類①や②の場合に回収可能性があると判断されるケースのほか、会社分類③及び④ただし書きのケースで、おおむね5年を超えた年度に解消が見込まれる将来減算一時差異についても繰延税金資産が計上されることがあります。このような場合でも、原則としてスケジューリングにより適用税率を分けて算定することとなり、また、5年を超える年度で解消されるものについては、当該期で用いられる税率(3月決算を前提とすると、平成28年3月期以降に適用される税率)を使用することが考えられます。

② スケジューリングを行っていない繰延ヘッジ損益の取扱い

繰延ヘッジ損益に係る税効果会計については、繰延ヘッジ利益と繰延ヘッジ損失に区分して、繰延ヘッジ利益については繰延税金負債を計上し、繰延ヘッジ損失については、回収可能性を検討した上で、繰延税金資産を計上します。このうち、後者の繰延ヘッジ損失について、66号5の会社分類が①、②、③及び④ただし書きの会社に関しては、その回収可能性があると判断できることとされています(企業会計基準適用指針第8号「貸借対照表の純資産の部の表示に関する会計基準等の適用指針」17項)。

これら繰延ヘッジ損益については、66号3に定められるスケジューリングの手続を行っていないことが考えられますが、当該繰延ヘッジ損益に対して計上される繰延税金資産及び繰延税金負債についても、回収又は支払が行われると見込まれる期の税率に基づいて算定することに変わりはありません。このため、ヘッジ手段の決済時期などをベースとして適用される税率を見込んだ上で、繰延税金資産及び繰延税金負債の金額を計算することになります。

Q6. 繰越欠損金の控除限度額に係る規定の導入と税効果会計

今般の法人税法の改正では、課税ベースの拡大の観点から、繰越欠損金等の控除限度額に関する規定が設けられています。会社は、繰越欠損金に対して回収可能性が認められるものとして繰延税金資産を計上していますが、控除限度額が80%に設定されたことにより、繰延税金資産の計上額も一律20%減額されるという理解でよいでしょうか。

また、税率変更のケースと同じく、公布日を基準として、改正後の規定を前提としたスケジューリングを基礎に税効果会計を適用することになるのでしょうか。

A6.

繰越欠損金等の控除限度額に関する規定は、直ちに繰越欠損金の20%が切り捨てられるようなことはなく、繰越欠損金に関して計上されている繰延税金資産も、一律20%減額される訳ではありません。

今回の税制改正では、税率引下げに伴う税収減を補うために、繰越欠損金の控除限度額に係る規定が盛り込まれました。具体的には、その繰越控除をする事業年度のその繰越控除前の所得の金額の100分の80相当額を繰越欠損金の控除限度額とするものとされています。控除限度額を超過し、期限切れとなっていない部分は、翌年度以降の所得と相殺可能なため、繰越欠損金の20%が切り捨てられるような規定ではなく、繰越欠損金に関して計上されている繰延税金資産も、一律に20%が減額されるものではありません。しかしながら、繰越欠損金の解消スケジュールが変更となる(各年度の解消金額が減額される)ことにより、繰延税金資産の計上額が減額される可能性があるため留意が必要です。

また、この控除限度額に関する規定に関し、繰越欠損金の解消スケジュールは、税法規定に従った金額の算定であるため、税率変更に関する取扱いと同様に公布日を基準として判断することになると考えられます。会社が見積りを行うのは、将来において繰越欠損金を解消できるだけの課税所得が発生するかどうかについてであり、繰越欠損金を使用できる課税所得の割合や繰越期間年数といった規定そのものの改正に関しては、改正法人税法等の公布日との関係に関する取扱いに基づくことになると考えられます(「税効果会計に関するQ&A」Q12最終項参照)。このため、12月2日以降を決算日とする会社においては、改正法人税法等に基づいて繰越欠損金に係る繰延税金資産の計上額の見直しを行い、その影響額を当該決算の法人税等調整額に計上することになると考えられます。このとき、改正法人税法等は平成23年11月30日に国会で可決・成立していますが、決算への反映はあくまで「公布日」ベースであると考えられるため、留意が必要です。

なお、四半期特有の会計処理(四半期会計基準14項ただし書き)を用いている場合に、四半期決算日までに繰越欠損金等の控除限度額に関する規定を含む改正税法が公布された場合、当該改正の影響額を反映する方法は、税率変更の場合のような明文規定(中間税効果実務指針10項)がありません。このため、以下の2つの考え方のいずれかに従って処理されるものと思われます(注)。

① 当該改正の影響を当該四半期で一時に反映し、見積実効税率には影響させない

② 当該改正の影響は、年度の見積実効税率に反映し、当該見積実効税率を用いて四半期の税金費用を計算する

①の考え方は、四半期会計基準が参照する会計制度委員会報告第11号「中間財務諸表等における税効果会計に関する実務指針」第9項の算式を用いた方法であり、一方、②の方法は、年度の見積実効税率を厳密に算定するとした考え方によるものです。

Q7. 四半期決算・中間決算における開示上の取扱い

会社は3月決算であり、この平成23年12月第3四半期において、税率変更の影響を決算に反映する予定です。この場合、注記事項として求められるものには何があるのでしょうか。

A7.

年度の決算に際し、税率の変更により繰延税金資産及び繰延税金負債の金額が修正された場合には、税効果会計に関する注記において、その旨及び修正額を注記するものとされています(税効果会計基準 第四 3、連結財規15条の5第1項3号、財規8条の12第1項3号)。

しかしながら、四半期財務諸表(及び中間財務諸表)においては、税率変更に関する注記の明示的な規定はなく(四半期会計基準19項、25項参照)、注記の要否が論点となります。この点、当該税率変更について、四半期(中間)財務諸表提出会社の利害関係人が、当該四半期(中間)財務諸表に係る四半期(中間)会計期間が属する事業年度の財政状態、経営成績及びキャッシュ・フローの状況について適正な判断を行うために必要な事項として認められる場合には、追加情報として注記することが考えられます(四半期会計基準19項(21)、25項(20)、四半期連結財規14条、四半期財規22条、中間連結財規13条、中間財規6条)。